Wissenswertes über die

Private Kfz-Nutzung

Eine Vielzahl an Unternehmern besitzen einen Firmenwagen, doch nicht alle verwenden diesen auch ausschließlich zu betrieblichen Zwecken. Aus diesem Grund wird vom Gesetzgeber vorgeschrieben, eine private Kfz-Nutzung zu ermitteln und diese gewinnerhöhend zu berücksichtigen.

→ 100 % betrieblich = 100 % abzugsfähige Aufwendungen

→ 80 % betrieblich = 80 % abzugsfähige Aufwendungen

Private KFZ-Nutzung

Bevor die private Nutzung ermittelt werden kann, erfolgt die Zuordnung des Fahrzeugs zum Privatvermögen oder Betriebsvermögen. Hierbei wird zwischen notwendigen oder gewillkürten Privat- oder Betriebsvermögen unterschieden.

Unternehmer:

Notwendiges Privatvermögen:

betrieblicher Nutzen < 10 % (Pflicht zur Zuordnung)

Gewillkürtes Privat- oder Betriebsvermögen:

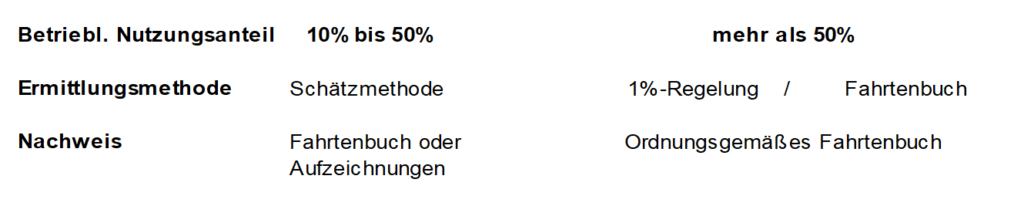

10 % < betrieblicher Nutzen < 50 % (Wahlrecht zur Zuordnung)

Notwendiges Betriebsvermögen:

betrieblicher Nutzen > 50 % (Pflicht zur Zuordnung)

Je nachdem wie das Kfz bewertet wird, ist die Ermittlung unterschiedlich vorzunehmen.

- Schätzmethode:

- Schätzung muss nachweisbar sein, ansonsten werden 50 % als privat angesetzt.

- Ein für drei Monate richtig geführtes Fahrtenbuch dient als ordnungsgemäßer Nachweis

- 1 %-Regelung:

- 1% vom inländischen Bruttolistenpreis (auf volle Hundert abgerundet) wird als privater Anteil berechnet

- davon sind wiederum 80 % umsatzsteuerpflichtig und 20% umsatzsteuerfrei

Beispiel:

Der Steuerpflichtige kauft sich ein neues Fahrzeug und möchte dieses sowohl betrieblich als auch zu privaten Zwecken nutzen. Der inländische Bruttolistenpreis beträgt 35.385,- €.

1% v. 35.300,- € = 353,- €

80% v. 353,- € sind umsatzsteuerpflichtig → 282,40 € x 119 % = 336,06 € pro Monat

20% v. 353,- € sind umsatzsteuerfrei → 70,60 € pro Monat

- Fahrtenbuch:

- schriftliche oder elektronische Dokumentation der Fahrten über das ganze Jahr

- Infos zu Reisezweck, Reisebeginn und Reiseende, km-Stand Beginn und Ende, Datum und Zeit

- schriftliche Erfassung erfolgt über ein gebundenes Heft oder in elektronischer Form über Apps und zzgl. einem Adapter im Auto.

Arbeitnehmer:

Die Überlassung eines Firmen-Fahrzeugs an den Arbeitnehmer wird anders behandelt. Wird dem Arbeitnehmer der Firmenwagen auch zu privaten Zwecken überlassen, so entsteht dabei ein geldwerter Vorteil. Dieser Sachbezug unterliegt beim Arbeitgeber der Umsatzsteuer, beim Arbeitnehmer der Lohnsteuer und der Sozialversicherung und wird in der Lohnabrechnung abgezogen. Die Privatanteile können mit der 1 %-Regelung oder mit einem ordnungsgemäßen Fahrtenbuch ermittelt werden.

Bei einem fehlerhaften Führen des Fahrtenbuchs durch den Arbeitnehmer, wird der Arbeitgeber für die Lohnsteuer haften müssen.

Kostendeckelung:

Angewendet wird die Kostendeckelung nur bei der 1 % Methode. Liegen die betrieblichen Kosten für den PKW unter den privaten Kosten des PKW´s, so wirkt sich das Fahrzeug ertragssteuerlich nicht aus.

Aufwand > private Anteile → keine Kostendeckelung

Aufwand < private Anteile → Kostendeckelung – mindestens die 0,30 €/km für Fahrten zwischen Wohnung und Betrieb als Betriebsausgabe Fahrten Wohnung-Betrieb:

Wie bereits erwähnt gelten die Kosten für Fahrten Wohnung-Betrieb immer zu den Betriebsausgaben. Die Fahrten werden durch das Fahrtenbuch aufgezeichnet oder geschätzt.

Die Schätzung wird wie folgt gerechnet:

inländische Bruttolistenpreis x 0,03 % x km x Monate

./. Arbeitstage x km x 0,30 €

= zu korrigierender Betrag der Betriebsausgaben

Als Arbeitstage, soweit nicht aufgezeichnet, können mit rund 230 Arbeitstage pro Jahr gerechnet werden. Im Einzelfall können auch mehr Tage, sofern nachgewiesen, angesetzt werden.

Als Kilometer wird die einfache Entfernung zwischen Wohnung und erster Tätigkeitsstätte berechnet. Einfache Entfernung ist die kürzeste Entfernung (Kilometer abrunden) zwischen Wohnung und Arbeitsstätte.

Für die Monate gilt der Zeitraum (max. 12 Monate/Jahr) in dem der Firmenwagen im Betriebsvermögen besteht. Eine Berücksichtigung von Krankheit, Urlaub oder sonstiges bleibt außen vor.

Die Regelungen für die privaten Anteile gelten unter anderem auch für LKWs und E-Bikes bzw. Fahrräder ohne elektrischen Antrieb. Hybrid- und Elektroautos sind mit 0,5 % vom Bruttolistenpreis als privaten Anteil begünstigt.

Dr. Kley Steuerberater

Bild: adobeStock 276790943

Ausgezeichnet!

Dr. Kley erhält die Auszeichnung für die Innovationsführerschaft des deutschen Mittelstands. Und die Auszeichnung zur digitalen DATEV-Kanzlei 2023.

Für langjähriges Engagement, für die kontinuierliche Verbesserung der internen Strukturen, Services und unserer digitalen Angebote.

Sie sind bei uns in besten Händen.

Für Ärzte und Apotheker

Wir sind zertifizierte Fachberater im ambulanten Gesundheitswesen. Mehr erfahren..

Unsere Standorte

DATEV Unternehmen Online

DATEV – MEINE STEUERN

News

- Regelungen zur e-Rechnung verabschiedet18. April 2024 - 12:12

- Bargeld-Obergrenzen27. März 2024 - 0:00

- Zuwendungsempfängerregister und elektronischer Spendennachweis27. März 2024 - 0:00

- Abfindungszahlungen nach Wegzug27. März 2024 - 0:00

- Jahresabschluss 202327. März 2024 - 0:00